السبت، 25-09-2021

09:34 ص

متابعات- أمينة عبد العال

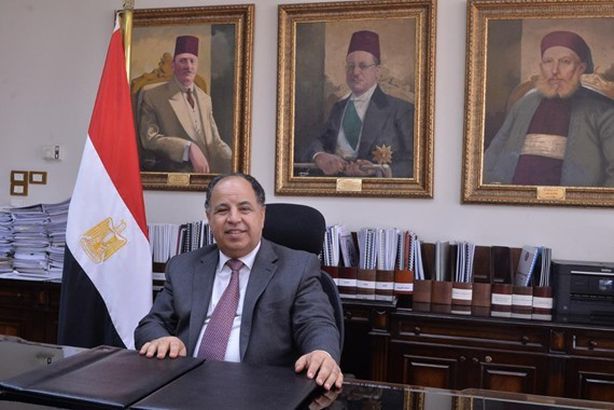

أكد الدكتور محمد معيط،

وزير المالية، أن مصر نجحت مصر ممثلة

في وزارة المالية في الطرح الأول من السندات الدولية الدولارية خلال العام المالي

٢٠٢١/ ٢٠٢٢ وذلك على الرغم من استمرار حالة عدم اليقين والظروف الاستثنائية التى يشهدها

العالم وأسواق المال العالمية بسبب تداعيات جائحة

كورونا حيث استطاعت وزارة المالية

تنفيذ وبنجاح إصدار سندات دولية بقيمة 3 مليارات دولار على ثلاث شرائح ( 6 -12- 30

سنة) وبقيم مصدرة تبلغ 1.125 مليار دولار، و 1.125 مليار دولار، و 750 مليون دولار

على التوالي.

وشهد الطرح نجاح وزارة المالية فى إصدار السندات وتحقيق أسعار

فائدة جيدة وأقل من الأسعار المحققة في إصدار مايو 2020، وذلك حسب البيان الذي

تلقت" المصريون" نسخة منه.

كما شهد الطرح وجود طلبات شراء قوية ومتزايدة من قبل عدد

كبير من المستثمرين الأجانب من جميع المناطق الجغرافية والدول حيث وصل حجم طلبات الاكتتاب

من قبل المستثمرين الأجانب إلى أكثر من 9 مليارات دولار خلال الطرح وذلك قبل قيام البنوك

المروجة للطرح ووفقا لتعلميات وزارة المالية المصرية بالإعلان عن خفض في أسعار العوائد

الاسترشادية المعلنة على السندات فى بداية الطرح.

أكد الدكتور محمد معيط

وزير المالية، أن الإقبال على السندات

الدولية المصرية والذي وصل قبل نهاية الطرح إلى حوالي 9 مليارات دولار وبما يمثل نسبة

تغطية حوالي 3 مرات قيمة الطرح مبلغ 3 مليارات دولار ساهم في خفض معدلات أسعار الفائدة

(الكوبون) لتقل عن المحقق خلال الإصدارات السابقة التي تمت خلال السنة الماضية وذلك

للثلاث شرائح المصدرة بآجال ( ٦، ١٢، ٣٠ سنة)، كما أن أسعار الفائدة المحققة على شرائح

الـ 6 و 12 سنة تقل عن أسعار الفائدة المحققة من قبل بعض من الدول ذات التصنيف الائتماني

المماثل وهو الأمر الذي يؤكد تزايد ثقة المستثمرين في قدرات الاقتصاد المصري وإمكاناته

بسبب النتائج الجيدة والمستمرة التي يحققها خلال السنوات الماضية.

أضاف الوزير، أن هذا الطرح سوف يوفر موارد مالية إضافية من

النقد الأجنبي للبلاد وسيتيح موارد مالية تسهم فى تمويل جزء من الاحتياجات التمويلية

لأجهزة الموازنة وبأسعار جيدة مما يعكس ثقة المجتمع الدولي في جهود ونتائج برنامج الإصلاح

الاقتصادي والمالي الذي نفذته الحكومة المصرية والمدعوم بشكل كامل من القيادة السياسية

والذي انعكس فى الإبقاء على التصنيف الائتماني الحالي لمصر من قبل أهم مؤسسات التصنيف

الائتماني الدولية وكذلك على النظرة المستقبلية المستقرة لتلك المؤسسات عن الاقتصاد

المصري.

أوضح الوزير أن العودة للأسواق الدولية فى هذا التوقيت وعلى

الرغم من الظروف الصعبة وحالة عدم اليقين التي يشهدها العالم يعتبر نجاحًا كبيرًا يعكس

ثقة المستثمرين في قدرة وإمكانيات وأداء الاقتصاد المصري بسبب استمرار تحقيق المؤشرات

الاقتصادية والمالية الإيجابية لمصر وقدرة الاقتصاد المصري على الصمود والتعامل مع

الصدمات الخارجية بشكل قوى ومتوازن، لافتًا إلى أن هذا الإصدار الأخير يسهم في إطالة

عمر محفظة الدين الحكومي المصري مما يساعد في تحسين مؤشرات استدامة المديونية الحكومية

وبما يزيد من ثقة المستثمرين فى استمرار وتحسن استدامة أوضاع المالية العامة والمديونية

الحكومية لمصر.

أشار أحمد كجوك نائب الوزير للسياسات المالية، إلى أن الإقبال

الجيد على طرح السندات الدولية المصرية مكَّن مصر من القيام بإصدار السندات الدولية

وتحقيق أقل سعر فائدة ممكنة على السندات الدولية المطروحة في ظل ظروف أسواق الدين العالمية

الحالية، موضحًا أن الطرح شهد تقدم أكثر من 300 مستثمر بطلبات للشراء والاكتتاب في

السندات المصرية الدولية، وأن طلبات الشراء جاءت من قبل مستثمرين من جميع المناطق الجغرافية

بالعالم بما فيها الولايات المتحدة والدول الأوروبية والدول الآسيوية ودول الشرق الأوسط

وأفريقيا، مما أتاح حجم طلبات متنوعًا وساعد وزارة المالية على خفض أسعار الفائدة على

السندات المطروحة بنحو 32.5 نقطة أساس لشرائح الـ 6 و 12 سنة و 12.5 نقطة أساس لشريحة الـ 30 سنة وذلك مقارنة

بالأسعار الاسترشادية المعلن عنها عند بداية عملية الطرح.

أضاف أنه مع نهاية الطرح استطاعت وزارة المالية طرح سند ذات

أجل 6 أعوام بسعر فائدة يقدر بـ 5.800 % مقابل عائد افتتاحي معلن عنه للمستثمرين بقيمة

6.125 % وسندات الـ 12 أعوام بنحو 7.300% مقابل عائد افتتاحي بلغ 7.625% وسندات الـ30

عامًا بسعر عائد بلغ 8.750% مقابل عائد افتتاحي بلغ 8.875.%، لافتًا إلي أن أسعار الفائدة

على السندات الدولية المصرية المصدرة في مايو 2020 كانت أعلى حيث بلغ سعر الفائدة على

السندات ذات الأجل 4 سنوات نحو 5.75% والسندات ذات الأجل 12 سنه نحو 7.625% و السندات

ذات الأجل 30 عامًا نحو 8.875 %. ويرجع ذلك النجاح لقدرة فريق العمل بوزارة المالية

فى التواصل المستمر مع المستثمرين وشرح التطورات الاقتصادية التى تحدث على أرض الواقع.